[Người Nuôi Tôm] – Nhu cầu thức ăn ngành thủy sản giảm do ảnh hưởng bởi giá bán thấp tại trang trại.

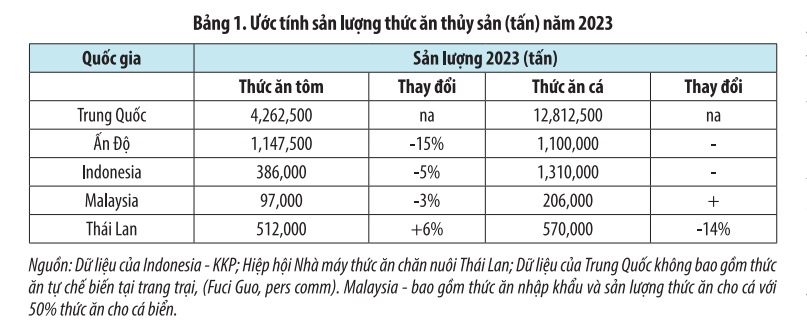

Theo báo cáo Triển vọng Thực phẩm Nông nghiệp Toàn cầu 2024 của Alltech, sản lượng sản xuất thức ăn thủy sản ở châu Á Thái Bình Dương thấp hơn trong năm 2023, với sản lượng 35,7 triệu tấn so với 38,42 triệu tấn vào năm 2022. Tại Trung Quốc, sản lượng năm 2023 thấp hơn 10%. Tuy nhiên, dữ liệu năm 2023 từ Hiệp hội các nhà sản xuất thức ăn chăn nuôi Thái Lan cho thấy, sản lượng thức ăn cho tôm tăng 6% lên 512.000 tấn nhưng sản lượng thức ăn cho cá lại thấp hơn. Theo dữ liệu thu thập của Cục Nuôi trồng Thủy sản, Bộ Hàng Hải và Thủy sản (KKP), Indonesia có tổng sản lượng thức ăn thủy sản giảm nhẹ xuống còn 1,7 triệu tấn vào năm 2023.

Tại Việt Nam, sản lượng thức ăn cho tôm tăng 3% nhưng có nhiều báo cáo trái chiều về sản lượng thức ăn cho cá. Ở Malaysia, thức ăn cho tôm sử dụng ít hơn nhưng nhu cầu về thức ăn cho cá biển để nuôi cá chẽm và cá măng lại tăng lên đáng kể (Bảng 1).

Giá thấp – chi phí đầu vào cao

Tình hình tương tự đang diễn ra trên khắp châu Á ảnh hưởng đến người nuôi. Trước giá bán thương phẩm thấp và chi phí đầu vào cao, người nuôi tôm và cá đang phải xem xét lại chiến lược của mình. Theo ông B. Ravikumar, công ty Growel Feeds: “Tại Ấn Độ, người nuôi tôm đã quyết định giảm lượng giống thả trong ao, chỉ sử dụng 5/10 ao và giữ mật độ 30 PL/m². Ngoài ra, họ còn tạm dừng nuôi khi ao nuôi gặp dịch bệnh. Từ cuối năm 2023 đến đầu năm 2024, chúng tôi đã gặp nhiều đợt bùng phát dịch RMS và WSSV. Các chiến lược khác bao gồm thu hoạch tôm kích thước nhỏ hơn, khoảng 100 con/kg, trì hoãn thả giống chờ giá tốt hơn hoặc chuyển sang nuôi cá trong ao tôm ở những vùng nước có độ mặn thấp. Với giá bán tại trại giảm, người nuôi cá đang chuyển sang sử dụng thức ăn tự chế rẻ hơn”.

Ở Trung Quốc, giá cá vược đã giảm xuống mức thấp nhất trong lịch sử, chỉ còn 3,00 USD/kg tại Phật Sơn (tỉnh Quảng Đông). Chi phí thuê ao nuôi cao và giá thức ăn đắt đã khiến nhiều nông dân phải cân nhắc việc tái đàn và tiếp tục nuôi trồng (Zhang, 2023). Giá trị xuất khẩu cá tra của Việt Nam giảm 30%, dù giá tại trại đạt mức 28.500 đồng/kg (1,11 USD). Tuy nhiên, người nuôi vẫn chỉ đạt được lợi nhuận tối thiểu, với chi phí thức ăn là 14.500 đồng/kg (0,56 USD), tỷ lệ chuyển đổi thức ăn (FCR) là 1,6 và tỷ lệ chết lên tới 60% do điều kiện môi trường. Theo tạp chí Vietfish, dù dự báo giá cá tra sẽ tăng do nhu cầu từ Trung Quốc, người nuôi vẫn đang giảm quy mô đàn nuôi.

Sự sụt giảm trong tiêu thụ thức ăn

Vào năm 2023, tại Trung Quốc sản lượng cám cá nước ngọt, chủ yếu dành cho cá chép đã giảm 15%, trong khi thức ăn cho cá biển và tôm tăng 10% và thức ăn đặc biệt cho cá nước ngọt tăng hơn 13%. Sự sụt giảm tiêu dùng ở Trung Quốc đã ảnh hưởng đến sản lượng của 5 nhà sản xuất thức ăn thủy sản lớn, tất cả đều giảm xuống dưới mốc 1 triệu trong khoảng từ 0,3-23% (efeedlink.com).

Tại Diễn đàn Tôm Toàn cầu 2023, ông Ramakanth Akula, CEO của công ty sản xuất thức ăn The Waterbase tại Ấn Độ dự kiến khối lượng thức ăn cho tôm sẽ giảm 15% vào năm 2023 so với mức 1,35 triệu tấn vào năm 2022. Các công ty hợp nhất (integrated company) lớn có hoạt động sản xuất thức ăn chăn nuôi và các trại gia công sẽ ít bị ảnh hưởng hơn. Công ty Vĩnh Hoàn tại Việt Nam, doanh nghiệp nuôi cá tra hợp nhất lớn nhất đã khởi động lại hoạt động sản xuất thức ăn chăn nuôi vào năm 2022.

Tại Indonesia, sản lượng thức ăn tôm giảm xuống còn 386.000 tấn do ảnh hưởng bởi dịch bệnh bùng phát và giá bán tại trại thấp. Ước tính sản lượng thức ăn cho ngành thủy sản của Philippines năm 2022 là 120.000 tấn thức ăn cho tôm và 867.000 tấn thức ăn cho cá, trong đó bao gồm 520.000 tấn thức ăn cá măng và 347.000 tấn cho cá rô phi (Aqua Culture Asia Pacic, tháng 5-6/2023). Một nguồn tin trong ngành cho biết sản lượng này chỉ giảm 1% vào năm 2023.

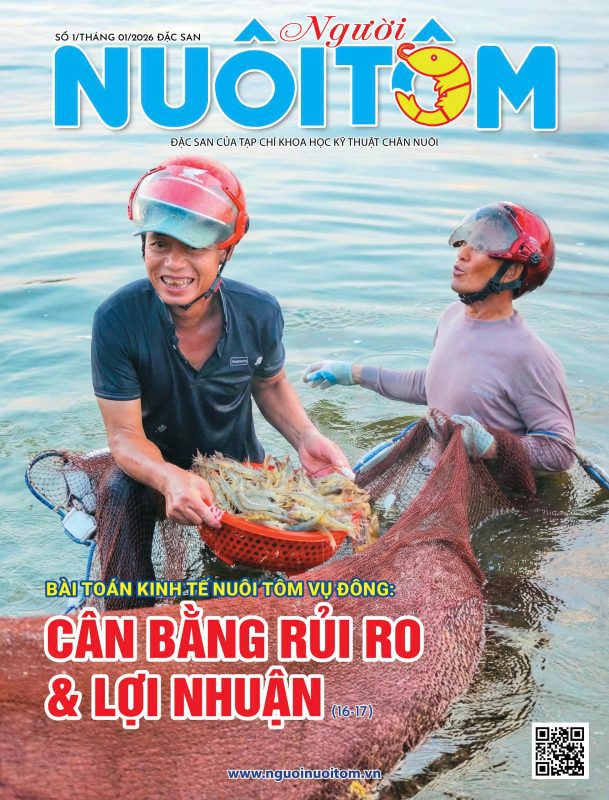

Ảnh: Tép bạc

Giá thức ăn thủy sản

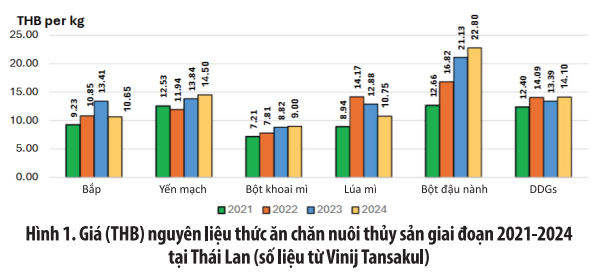

Giá nguyên liệu thức ăn thủy sản tăng vọt vào năm 2022 buộc các công ty thức ăn thủy sản phải tăng giá thức ăn thêm 20- 30%. Tuy nhiên, giá đã thay đổi vào năm 2023, giá bột đậu nành, bắp và lúa mì lần lượt giảm 25%, 30% và 24% trong khoảng thời gian từ tháng 1-12. Các công ty thức ăn thường tăng giá bán sau sự tăng giá của thị trường và do đó biên lợi nhuận bị giảm do giá nguyên liệu thô có thể lên tới 90% giá bán ròng của thức ăn cho tôm.

Do bị ảnh hưởng bởi hiện tượng El Niño, Peru buộc phải đóng cửa một mùa đánh bắt cá vì kích cỡ cá quá nhỏ. Peru đóng góp tới 30% sản lượng bột cá toàn cầu và giá trong năm dao động trong khoảng từ 1.780 USD/tấn đến 1.880 USD/tấn đối với bột cá thô 65% protein. Nếu giảm được sự phụ thuộc quá nhiều vào nguồn nguyên liệu bột cá thì các công ty thức ăn có thể giảm giá bán thức ăn ra thị trường.

Lợi thế cạnh tranh

Ở cấp độ quốc gia và từng công ty, người ta chấp nhận rằng việc sản xuất thức ăn thủy sản đang hoạt động dưới công suất. Ông Akula cho biết: “Ấn Độ có hơn 35 công ty thức ăn chăn nuôi thủy sản quy mô vừa và lớn; tổng công suất là 3,3 triệu tấn và sản lượng ở mức 40%”. Hiệp hội các nhà máy thức ăn chăn nuôi Indonesia (GPMT) báo cáo rằng, có 25 nhà máy thức ăn thủy sản đã đăng ký với tổng công suất 3,2 triệu tấn/năm. Ông Yufan Zhang, Alltech Trung Quốc chia sẻ: “Năm 2021, Trung Quốc có 1.700 nhà sản xuất thức ăn thủy sản. Sự hợp nhất giữa các công ty tại đây chưa rõ ràng. Từ khi sản lượng thức ăn thủy sản tại Trung Quốc bắt đầu giảm, sự cạnh tranh đã trở nên khốc liệt hơn”.

Về thị phần, Indonesia có hai công ty dẫn đầu là PT CP Prima và Japfa Comfeed, chiếm 40% thị trường thức ăn cho tôm và 45% thị trường thức ăn cho cá. Tại Ấn Độ, Avanti Feeds dẫn đầu thị trường với 35% thị phần thức ăn cho tôm. Thị trường thức ăn cho tôm tại đây rất cạnh tranh, với khoảng 12 công ty nội địa và đa quốc gia đang tranh giành phần còn lại của thị trường. Các đại lý đóng vai trò quan trọng trong việc phân phối thức ăn thủy sản ở châu Á. Ở Ấn Độ, các đại lý áp dụng các điều kiện tín dụng nghiêm ngặt hơn, với các nhà máy sản xuất thức ăn cung cấp tín dụng có thời hạn lên đến 90 ngày với lãi suất 17%. Sức mạnh của đội ngũ kỹ thuật là một lợi thế quan trọng. Ông Chuang Jie Cheng, Tổng Giám đốc Tập đoàn Thăng Long chia sẻ: “Chúng tôi đã tăng doanh số bán hàng vào năm 2023, đạt 330.000 tấn thức ăn cho cá, chiếm 40% thị phần thức ăn cho cá rô phi và cá lóc. Dù năm vừa qua là một năm khó khăn đối với thị trường thức ăn cho tôm do dịch bệnh bùng phát, chúng tôi vẫn cải thiện doanh số và giành được 20% thị phần ở Đồng bằng sông Cửu Long và 35% ở khu vực miền Trung, nhờ vào đội ngũ bán hàng và kỹ thuật mạnh mẽ gồm 500 nhân viên.”

Triển vọng cho năm 2024

Thị trường cho thấy rằng giá tôm sẽ vẫn ở mức thấp vào năm 2024. Dự báo sản lượng tôm sẽ tiếp tục thấp ở Ấn Độ và sản lượng thức ăn từ các công ty sản xuất thức ăn hàng đầu sẽ tiếp tục giảm vào năm 2024. Năng lực sản xuất thức ăn thủy sản ngày càng mở rộng tại Việt Nam. Năm 2023, De Heus xây dựng nhà máy 240.000 tấn chuyên sản xuất thức ăn cho cá tra. Tập đoàn Thăng Long mở rộng thêm một nhà máy khác với mục tiêu sản xuất 1 triệu tấn thức ăn cho cá và 300.000 tấn thức ăn cho tôm trong 5 năm. Tập đoàn Yuehai Feeds của Trung Quốc đã khởi công xây dựng nhà máy thức ăn thủy sản công suất 100.000 tấn/năm tại Việt Nam. Tại Indonesia, PT Evergreen mở rộng với một nhà máy thức ăn thủy sản ở Java, với công suất sản xuất 200.000 tấn thức ăn thủy sản. Đây là nhà máy thức ăn thủy sản đầu tiên ở Lampung, Sumatra.

Trudy Nguyễn (Theo Aqua Culture Asia Pacific)

- Dân Cà Mau trồng lúa trên đất nuôi tôm càng xanh, bán lúa nhanh, bán tôm đắt hàng, lãi đậm hơn hẳn

- Khánh Hòa: Cần tuân thủ kỹ thuật, lịch thời vụ nuôi tôm

- Đắk Lắk: Tôm hùm đóng góp 1.400 tỷ đồng lợi nhuận cho toàn ngành

- Tôm Việt Nam vươn lên top 3 nguồn cung tại thị trường Singapore

- Nuôi con ‘biết nhảy’ trên ruộng lúa, nhiều nông dân thu nhập tăng gấp 5 lần

- Quảng Trị phát triển nuôi tôm công nghệ cao thích ứng biến đổi khí hậu

- Triệt phá đường dây buôn lậu hơn 90.000 con tôm hùm giống qua đường hàng không

- Nút thắt “con giống”: Không thiếu chủ trương, thiếu cách làm

- ‘Nuôi’ cá, tôm trong lò phản ứng sinh học – cơ hội cho startup Việt

- Mô hình tôm – lúa ở ĐBSCL: Hướng đi bền vững trước biến đổi khí hậu nhưng còn nhiều nút thắt

Tin mới nhất

T6,30/01/2026

- Dân Cà Mau trồng lúa trên đất nuôi tôm càng xanh, bán lúa nhanh, bán tôm đắt hàng, lãi đậm hơn hẳn

- Khánh Hòa: Cần tuân thủ kỹ thuật, lịch thời vụ nuôi tôm

- Đắk Lắk: Tôm hùm đóng góp 1.400 tỷ đồng lợi nhuận cho toàn ngành

- Tôm Việt Nam vươn lên top 3 nguồn cung tại thị trường Singapore

- Nuôi con ‘biết nhảy’ trên ruộng lúa, nhiều nông dân thu nhập tăng gấp 5 lần

- Quảng Trị phát triển nuôi tôm công nghệ cao thích ứng biến đổi khí hậu

- Chất tạo vị từ côn trùng mở ra hướng mới cho thức ăn tôm thẻ

- Triệt phá đường dây buôn lậu hơn 90.000 con tôm hùm giống qua đường hàng không

- Nút thắt “con giống”: Không thiếu chủ trương, thiếu cách làm

- ‘Nuôi’ cá, tôm trong lò phản ứng sinh học – cơ hội cho startup Việt

- Con tôm sú thế hệ mới là thứ tôm gì mà ở Cần Thơ “nghe tên mà ham”, nhà nào nuôi là trúng?

- Ngành tôm miền Bắc: Nuôi bài bản, đẩy lùi rào cản

- Nông dân đổi đời nhờ mô hình canh tác hiện đại

- Trí tuệ nhân tạo (AI): Mở lối nghề nuôi trồng thuỷ sản thông minh

- Thực tiễn sản xuất tôm: Câu chuyện về giống nội địa và ngoại nhập

- Chứng nhận ASC: Cơ hội nâng tầm thuỷ sản Việt Nam

- “Đôi bạn cùng tiến” có lợi cho nuôi tôm?

- Làm giàu từ nuôi tôm công nghệ cao

- Bình Định tăng cường quản lý hoạt động khai thác, bảo vệ nguồn lợi thủy sản

- Thủy sản Việt Nam tìm cách thoát ‘bẫy phụ thuộc’

- Xuất khẩu tôm: Cần xây dựng thương hiệu gắn với chất lượng

- Giá trị xuất khẩu thủy sản khởi sắc những tháng đầu năm

- Tăng cường kiểm soát thủy sản Việt Nam xuất khẩu vào châu Âu

- Đề xuất thành lập “nhóm đặc nhiệm” về thương mại nông sản Việt Nam – Singapore

- Hà Nội thúc đẩy phát triển nguồn lợi thủy sản

- Sản lượng thủy sản tháng đầu năm tăng nhẹ so với cùng kỳ năm ngoái

Các ấn phẩm đã xuất bản

- Giá tôm xuất khẩu tăng mạnh, tạo động lực phục hồi sản xuất và nâng tầm giá trị ngành tôm

- Gần 500 hộ nuôi khẳng định hiệu quả Advance Pro – Tiến bộ kỹ thuật của Grobest

- Người nuôi tôm phập phồng với “ngày nắng, đêm mưa”

- Động lực phát triển đột phá ngành thủy sản

- Công nghệ sinh học toàn diện: Giải pháp nuôi tôm thành công từ Tâm Việt

- Biện pháp kiểm soát khí độc Nitrite (NO2) trong mô hình nuôi tôm TLSS-547

- Ngành chức năng và nông dân Quảng Nam cùng gỡ khó cho nuôi tôm nước lợ

- Thời tiết bất lợi gây thiệt hại hơn 27 triệu con tôm sú, tôm thẻ nuôi

- [Tuyển dụng] – Công ty TNHH Seven Hills Trading tuyển dụng nhiều vị trí hấp dẫn trong năm 2025

- Nhiều diện tích tôm nuôi của Nghệ An bị bệnh đốm trắng

- An toàn sinh học: Giải pháp then chốt cho bài toán dịch bệnh thủy sản

- Sử dụng sóng siêu âm để tính sinh khối ao nuôi tôm

- Máy sưởi ngâm: Cách mạng hóa nghề nuôi tôm ở Việt Nam

- Waterco: Giải pháp thiết bị hàng đầu trong nuôi trồng thủy sản

- GROSHIELD: “Trợ thủ đắc lực” giúp tôm đề kháng vững vàng hàng ngày, sẵn sàng về đích

- Năm mới, nỗi lo cũ: “Làm sao để tăng cường đề kháng cho tôm?”

- Vi sinh: Giải pháp mục tiêu toàn diện

- Grobest Việt Nam: Tiên phong ra mắt sản phẩm thức ăn chức năng hàng ngày Groshield, nâng cao tối đa sức đề kháng, hướng đến những vụ tôm về đích thành công trong năm tới

- Solagron Vietnam: Nhà sản xuất vi tảo công nghiệp đầu tiên mang dấu ấn Việt Nam

- Giải pháp giảm phát thải trong nuôi trồng thủy sản từ bột cá thủy phân