Những tháng đầu năm ở ĐBSCL, các doanh nghiệp xuất khẩu tôm bắt nhịp thị trường trong bối cảnh các đối thủ của Việt Nam trong năm qua cũng có sự tiến bộ vượt bậc.

Vùng ĐBSCL có diện tích nuôi tôm nước lợ rộng lớn. Vừa trải qua một năm khó khăn chưa từng thấy vì những tháng xảy ra đại dịch Covid-19, thủy sản xuất khẩu đứt gãy khâu vận chuyển. Cước phí vận tải biển tăng cao. Hoạt động sản xuất giảm do phải thực hiện nhiều biện pháp phòng dịch…

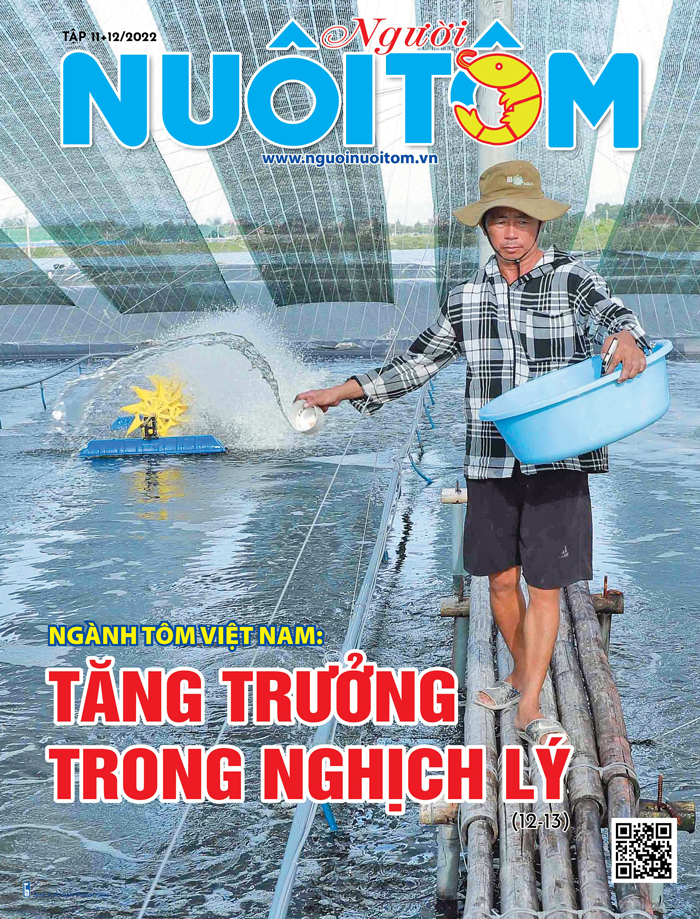

Nhìn lại 2021, một số doanh nghiệp đạt mức kim ngạch xuất khẩu cao đánh giá về mặt hiệu quả đạt được cho rằng: Đa phần doanh nghiệp chế biến xuất khẩu thủy sản “ngậm bồ hòn làm ngọt”. Một vài doanh nghiệp tầm cỡ như Sao Ta đã cố gắng hết sức nhưng vẫn không đạt như kỳ vọng trong lĩnh vực chế biến. Ngoại trừ các doanh nghiệp có đầu tư vùng nuôi tôm, nhờ trúng tôm bù đắp nên mới đạt hiệu quả lợi nhuận khá cao.Tuy nhiên, vượt qua bao trở ngại, nhiều vùng nuôi tôm vẫn đảm bảo an toàn, kiểm soát và hạ thấp được tỷ lệ dịch bệnh. Sản lượng tôm nuôi, kim ngạch xuất khẩu thủy sản, nhất là mặt hàng tôm ở các tỉnh Sóc Trăng, Bạc Liêu, Ca Mau…về đích đạt chỉ số tăng trưởng cao.

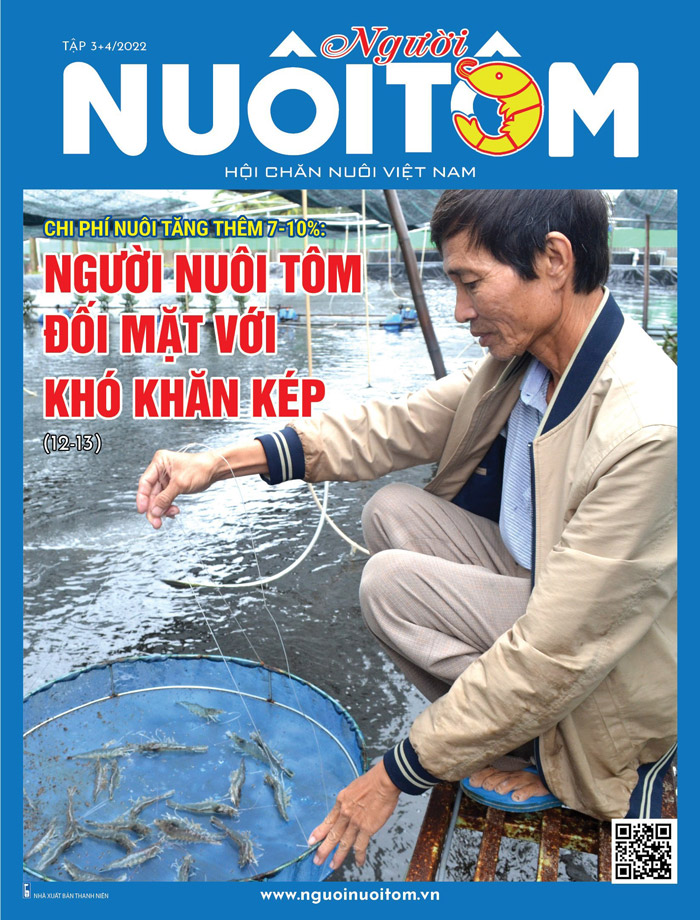

Hiện một số vùng nuôi tôm ven biển ở ĐBSCL đang chuẩn bị vào vụ nuôi tôm mới 2022. Ông Hồ Quốc Lực, Chủ tịch HĐQT Công ty CP Sao Ta (Fimex VN) nhận định: Khởi động vào vụ sản xuất đầu năm, nhịp độ có thể chấp nhận được do tôm giảm, nhu cầu tiêu thụ thế giới cũng giảm. Từ quý 3-4 sắp tới cao điểm nguyên liệu của Việt Nam cũng trùng với cao điểm thị trường có nhu cầu nên đây là một lợi thế. Còn các nước Nam bán cầu hiện đã có tôm thu hoạch.

Theo ông Lực, thị trường 2022 nói chung vẫn phụ thuộc vào tình hình dịch Covid-19. Nếu dịch giảm, hoạt động du lịch, dịch vụ tăng lên, người tiêu dùng đi nhà hàng, khách sạn nhiều, nhu cầu phân khúc này tăng lên, cùng song hành là mảng bán lẻ vẫn duy trì. Do đó, theo đánh giá chung, nếu Covid-19 dần tan, mức tiêu thụ sẽ cao hơn.

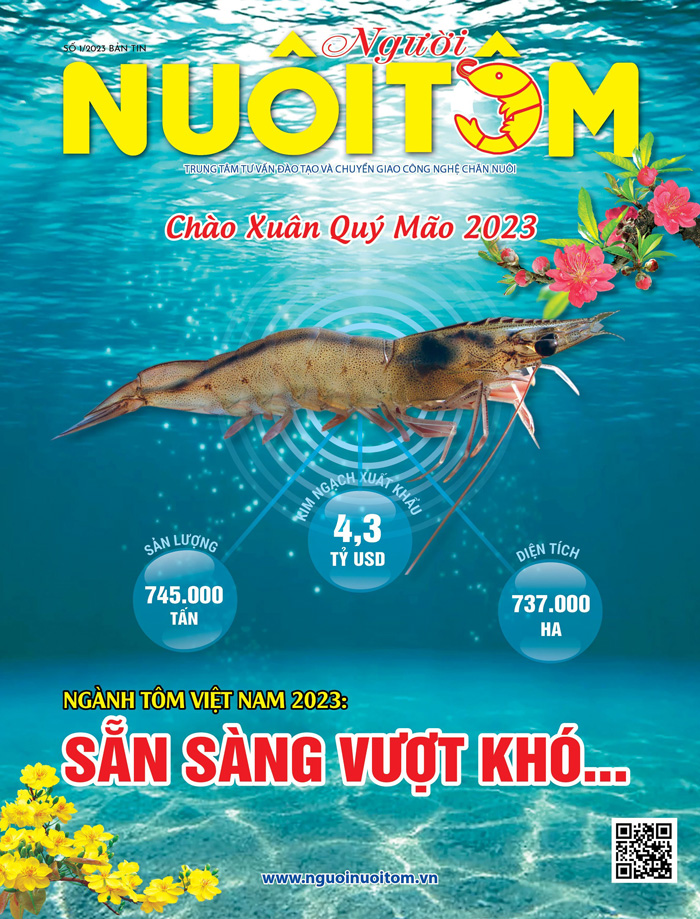

Nói chung vấn đề trên vẫn là điểm lợi, nhưng cũng có điểm bất lợi. Bởi hiện thời các nước đối thủ của tôm Việt Nam đã mạnh lên rất nhiều. Đơn cử như Ecuado, trong suốt năm 2021 hầu như không bị ảnh hưởng bởi Covid-19, còn Ấn Độ lúc đầu và giữa năm 2021 bị ảnh hưởng Covid mạnh nhưng đến cuối năm đã ổn định. Đặc biệt hơn, sản lượng tôm cả năm 2021 của Ấn Độ vẫn không giảm, đạt gần 1 triệu tấn, còn Ecuado tăng và chạm mốc 1 triệu tấn tôm. Tôm Việt Nam năm 2021 cũng đạt khoảng 930.000 tấn.

Trước tình hình sản lượng tôm Việt Nam, Ấn Độ, Ecuado, Indonesia đều tăng lên, trong khi tình trạng đứt gãy khâu vận chuyển thì ở thị trường xa như châu Âu, Mỹ… liệu thị trường tôm sẽ thiếu hàng, cạnh tranh khốc liệt hơn không?

Ông Lực phân tích: Tôm Ấn Độ và Ecuado rất rẻ do giá thành nuôi của họ thấp. Thứ hai là các nước này còn một sách lược để tăng trưởng, như: Ấn Độ năm 2015 đề ra mục tiêu tăng tỷ lệ tôm chế biến so với tôm Block và họ đã mua hơn 1.000 bộ cấp đông IQF của Việt Nam nên họ bắt đầu chiếm lĩnh dẫn phân khúc tôm IQF tươi ở Mỹ, cao điểm có năm lên đến 44% thị phần.

Hiện Ấn Độ đang tiến thêm bước thứ hai để chinh phục thị trường Nhật bằng sản phẩm tôm luộc – tôm hấp chín cấp đông rời (do không cạnh tranh lại với tôm Nobashi, tôm bột của Việt Nam). Ecuado nuôi với mật độ chỉ 10 con/m2, nhưng nhờ diện tích lớn nên sản lượng tôm của họ vẫn đạt 1 triệu tấn vào năm 2021. Do đó, về lý thuyết sản lượng tôm nước này có thể tăng lên 1,5 thậm chí là 2 triệu tấn/năm là không khó.

Lâu nay Ecuado chỉ bán tôm nguyên con cho Trung Quốc và Mỹ. Nhưng thị trường Mỹ người tiêu dùng ít ưa chuộng mặt hàng tôm nguyên con. 2 năm qua nhờ nhập khẩu lao động từ các nước lân cận nên họ bắt đầu chế biến tôm lặt đầu, cấp đông rời, nên thị phần của họ tại Mỹ cũng bắt đầu tăng lên.

Quan điểm của nước này hiện nay là 3:3:3 cho 3 thị trường lớn là châu Âu, châu Mỹ (chủ yếu là Mỹ) và châu Á. Trong đó, thị trường Mỹ hiện Ecuado đã gấp đôi Việt Nam (18% so với 9% của Việt Nam), nên chỉ riêng nước này với Ấn Độ đã chiếm khoảng 60% thị phần tại Mỹ, còn nếu tính thêm Indonesia con số này lên đến 80%.

Tuy vậy, tìm và giữ lợi thế cạnh tranh của tôm Việt Nam không phải là không có, đó là hiện Việt Nam đang ở trình độ chế biến cao hơn, chẳng hạn như tôm luộc đi ăn chơi chỉ có Việt Nam và Thái Lan làm được nhưng Thái Lan hiện giảm mạnh do thiếu hụt lao động và họ không còn coi trọng ngành tôm. Phân khúc cấp cao hiện gần như chỉ còn duy nhất Việt Nam. Còn ở châu Âu, Thái Lan mất ưu đãi thuế quan nên Việt Nam vẫn chiếm lĩnh phân khúc thị trường cao cấp. Tương tự, ở Nhật cũng vậy nên Việt Nam có điều kiện mua tôm nguyên liệu giá cao, nên dù giá thành nuôi còn cao nhưng người nuôi vẫn còn có lãi.

Tuy nhiên, trước mắt, tôm Việt Nam xuất vào thị trường Anh vẫn thực hiện theo EVFTA. Thị trường Nhật có cạnh tranh nhưng không lớn do Việt Nam đang dẫn đầu thị trường này và ngày càng bỏ xa 2 đối thụ chính là hai nước nuôi tôm trong khu vực. Mặc dù không có cạnh tranh lớn với các nước nhưng cạnh tranh giữa các doanh nghiệp trong nước là không ít.

Hàn Quốc thật ra là thị trường được đánh giá tiềm năng, với kim ngạch mỗi năm 300-400 triệu USD và hiện Việt Nam đang là nước dẫn đầu thị phần ở Hàn Quốc. Thế nhưng điểm yếu nhất của tôm Việt Nam khi xuất bán qua thị trường nước nầy là do cạnh tranh lẫn nhau bằng cách bán giá rẻ (gian lận trọng lượng). Đã từng doanh nghiệp có tiếng tăm từng bán hàng ở thị trường Hàn Quốc nhưng hiện vẫn không bán được vì lý do trên.

Mỗi năm thị trường mỗi khác, nên các doanh nghiệp phải chủ động, năng động tìm thế mạnh của mình để chen chân vào. Nhìn trên bình diện rộng, thời cơ của ngành tôm vẫn có, kể cả trong tình hình khó khăn. Thứ nhất, ngành hàng tôm Việt Nam đã được Chính phủ ưu ái với chương trình quốc gia đến năm 2025, chiến lược phát triển đến năm 2030, tầm nhìn 2045. Thứ hai, điều kiện biến đổi khí hậu, trong đó ĐBSCL là 4 điểm chịu tác động nặng nhất thế giới, nhưng điều này mở ra cơ hội giúp tăng diện tích nuôi tôm dễ dàng. Thứ ba, tâm lý người lao động sau đợt dịch vừa qua phần nhiều muốn tìm việc làm tại quê nhà nên các nhà máy chế biến tôm cũng thuận lợi hơn trong việc tuyển dụng lao động. Như thế, trong khó khăn nếu biết nhìn là sẽ ra cơ hội.

(Báo Công thương)

- Nguồn cung khan hiếm, giá tôm tại Đồng Tháp tăng cao dịp cuối năm

- Xuất khẩu tôm tháng cuối năm: Nhiều tín hiệu khởi sắc

- Giá tôm nguyên liệu tháng 12/2025: Tôm thẻ tăng, tôm sú ổn định

- Giá tôm thẻ chân trắng tại Vĩnh Long tăng mạnh dịp cuối năm

- Xả thải nuôi tôm chưa xử lý, môi trường ven biển Hà Tĩnh bị đe dọa nghiêm trọng

- Giá vật tư tăng 30 – 50%: Người nuôi tôm hùm Sông Cầu chật vật tái sản xuất sau bão

- Hợp tác xã Chợ Bến: Mô hình liên kết nuôi tôm hiệu quả, thúc đẩy kinh tế tập thể vùng ven đô

- Xuất khẩu thủy sản tăng mạnh, tôm hùm xanh Việt Nam mở rộng thị phần tại Trung Quốc

- Giảm stress ở động vật thủy sản thông qua dinh dưỡng

- Công nghệ nanobubble: Nâng cao hiệu suất tôm tại các cơ sở RAS

Tin mới nhất

T6,02/01/2026

- Nguồn cung khan hiếm, giá tôm tại Đồng Tháp tăng cao dịp cuối năm

- Xuất khẩu tôm tháng cuối năm: Nhiều tín hiệu khởi sắc

- Giá tôm nguyên liệu tháng 12/2025: Tôm thẻ tăng, tôm sú ổn định

- Giá tôm thẻ chân trắng tại Vĩnh Long tăng mạnh dịp cuối năm

- Xả thải nuôi tôm chưa xử lý, môi trường ven biển Hà Tĩnh bị đe dọa nghiêm trọng

- Giá vật tư tăng 30 – 50%: Người nuôi tôm hùm Sông Cầu chật vật tái sản xuất sau bão

- Hợp tác xã Chợ Bến: Mô hình liên kết nuôi tôm hiệu quả, thúc đẩy kinh tế tập thể vùng ven đô

- Xuất khẩu thủy sản tăng mạnh, tôm hùm xanh Việt Nam mở rộng thị phần tại Trung Quốc

- Giảm stress ở động vật thủy sản thông qua dinh dưỡng

- Công nghệ nanobubble: Nâng cao hiệu suất tôm tại các cơ sở RAS

Các ấn phẩm đã xuất bản

- Gần 500 hộ nuôi khẳng định hiệu quả Advance Pro – Tiến bộ kỹ thuật của Grobest

- Người nuôi tôm phập phồng với “ngày nắng, đêm mưa”

- Động lực phát triển đột phá ngành thủy sản

- Công nghệ sinh học toàn diện: Giải pháp nuôi tôm thành công từ Tâm Việt

- Biện pháp kiểm soát khí độc Nitrite (NO2) trong mô hình nuôi tôm TLSS-547

- Ngành chức năng và nông dân Quảng Nam cùng gỡ khó cho nuôi tôm nước lợ

- Thời tiết bất lợi gây thiệt hại hơn 27 triệu con tôm sú, tôm thẻ nuôi

- [Tuyển dụng] – Công ty TNHH Seven Hills Trading tuyển dụng nhiều vị trí hấp dẫn trong năm 2025

- Nhiều diện tích tôm nuôi của Nghệ An bị bệnh đốm trắng

- Nuôi tôm càng xanh VietGAP: Giảm chi phí, tăng lợi nhuận

- An toàn sinh học: Giải pháp then chốt cho bài toán dịch bệnh thủy sản

- Sử dụng sóng siêu âm để tính sinh khối ao nuôi tôm

- Máy sưởi ngâm: Cách mạng hóa nghề nuôi tôm ở Việt Nam

- Waterco: Giải pháp thiết bị hàng đầu trong nuôi trồng thủy sản

- GROSHIELD: “Trợ thủ đắc lực” giúp tôm đề kháng vững vàng hàng ngày, sẵn sàng về đích

- Năm mới, nỗi lo cũ: “Làm sao để tăng cường đề kháng cho tôm?”

- Vi sinh: Giải pháp mục tiêu toàn diện

- Grobest Việt Nam: Tiên phong ra mắt sản phẩm thức ăn chức năng hàng ngày Groshield, nâng cao tối đa sức đề kháng, hướng đến những vụ tôm về đích thành công trong năm tới

- Solagron Vietnam: Nhà sản xuất vi tảo công nghiệp đầu tiên mang dấu ấn Việt Nam

- Giải pháp giảm phát thải trong nuôi trồng thủy sản từ bột cá thủy phân